「路線価の見方はどうしたらいいのだろう」と思われたことはありませんか。

私は5年間にわたり固定資産の土地評価事務経験があり、不動産鑑定士と相談しながら路線価を決め宅地評価を行ってきました。

本記事では、路線価の見方と活用方法について解説します。

記事を読むと、路線価の見方の基本が理解できて、土地のおおよその評価額も分かるようになります。

相続税の申告の際にも、活用することができるようになるでしょう。

路線価とは

路線価とは、道路に面した標準的な宅地の1㎡当たりの評価額のことです。

路線価によって土地の評価額が変わるため、相続税など各種税金の算出基礎として重要な指標です。

土地の価格を示すものとして、以下のものがあります。

- 路線価

- 時価

- 地価公示価格

- 都道府県地価調査価格

- 固定資産税評価額

以下では上記の5つの価格について解説します。

①路線価

路線価には相続税路線価と固定資産税路線価の2つがあるものの、路線価といえば通常は相続税路線価のことです。

どちらも税金の算出に使われる指標です。

相続税路線価は国税庁が毎年1月1日時点を基準日として、7月1日に価格を公開しています。

相続税路線価は相続税や贈与税などの算出基礎となり、地価公示価格の8割を目安にしています。

私が固定資産税評価事務に従事していた頃に、税務署は多種多様な課税業務に多忙なため管轄の市町村に対し、固定資産税路線価の照会をかけていました。

固定資産税路線価は地価公示価格の7割を目安にしているため、割り戻して地価公示価格とした後にその8割として個々の路線の諸事情を加味していたのでしょう。

固定資産税路線価を算出する基になる、固定資産税評価額については後述します。

参考:仙台市ホームページ

②時価

時価とは、実勢価格と表現されることもあり実際に不動産取引が行われた価格です。

時価はいつ取引したか、取り引きした不動産の場所が地方か都市部かなどの要素によって大きく異なります。

また、売主が早く売却したい場合には価格が通常より低くなることもあり、通常の取引価格に比べると時価の価格幅は大きいといえます。

取引時の諸事情により、相場と異なるケースもあるでしょう。

実勢価格について詳しく知りたい方は、下記の記事をご覧ください。

オススメ記事

土地の売却価格は路線価からわかる?~実勢価格の目安を計算する方法をご紹介

本記事では不動産価格を形成する「路線価」「実勢価格」「相場」の3つキーワードに着目し、用語の解説から実際に土地の売値を予測計算する方法まで詳しく解説していきます。 不動産売却を検討している方だけでなく、不動産投資を検討している方にも役立つ情報になっていますので、ぜひ最後まで見ていってください。

参考:三井住友トラスト不動産/不動産評価と土地価格アドバイス

③地価公示価格

地価公示価格は、国土交通省の土地鑑定委員会が毎年1月1日時点の標準地の正常な価格を3月に公表しています。

地価公示価格は一般の土地取引の適正な基準となる役割を果たし、公共事業用地取得の際の価格を算出する基準です。

参考:国土交通省/地価公示

④都道府県地価調査価格

都道府県地価調査価格は、都道府県知事が毎年7月1日時点の各都道府県の基準地の正常な価格を9月下旬頃に公表しています。

都道府県地価調査価格は地価公示価格を補完する役割を果たし、地価公示価格と同様に公共事業用地取得の際の価格を算出する基準です。

地価公示価格の範囲が、都市計画区域内及び土地取引が相当と認められる地域であるのに対し、都道府県地価調査価格では都市計画区域外の区域も含む点は両者の違いの1つです。

⑤固定資産税評価額

固定資産税評価額は市町村(東京都23区については東京都)が3年に1度の評価の見直しを行い、3年ごとの基準となる年に1月1日時点を基準日として、基準年の4月頃に価格を公開しています。

固定資産税や不動産取得税などの算出基礎となり、地価公示価格の7割を目安としています。

参考:東京都主税局ホームページ

参考:朝日新聞社相続会議/路線価とは? 固定資産税路線価との違い・調べ方・見方・計算方法を解説【令和5年最新路線価も紹介】

路線価の調べ方と見方

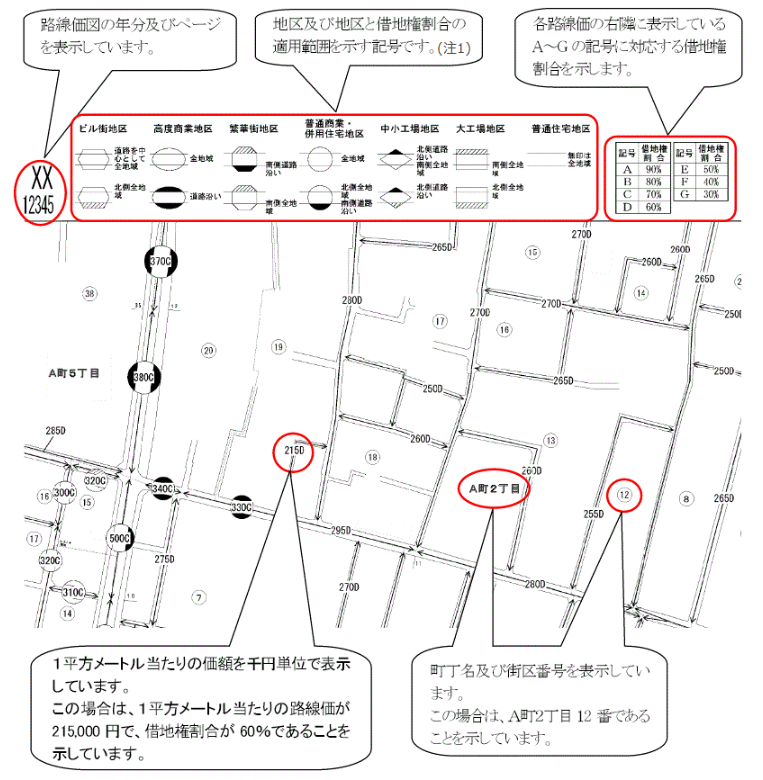

引用:国税庁/路線価図の説明

土地の評価額を知るためには、路線価を調べる必要があります。

ここでは実際に路線価の調べ方と見方について、その方法を具体的にみていきましょう。

路線価図の調べ方

路線価は、国税庁ホームページ内の「路線価図・評価倍率表」を見れば分かります。

選ぶ項目は次のものがありますので、実際にホームページへアクセスしてみましょう。

- 評価したい「年度」を選択

- 調べたい「都道府県」を選択

- 路線価方式の場合は「路線価図」を選択

- 「市町村」を選択

- 「町名」を選択

- 複数のページがあれば「路線価図ページ番号」を見ながら該当地を選択

路線価を知りたい該当地付近が出れば、路線価図の道路に数字とアルファベットが記載されています。

これで見たい路線価を表示できました。

また、資産評価システム研究センターのホームページの「全国地価マップ」では相続税路線価だけでなく、固定資産税路線価や地価公示価格なども見ることができます。

路線価図をスクロールできるなど操作性も優れているため、必要に応じて利用すると良いでしょう。

参考:一般財団法人資産評価システム研究センター/全国地価マップ

路線価の見方

表示された数字は路線価を表し、1㎡当たりの価額を千円単位で表示しています。

数字部分が「1,000」であれば、1㎡当たりの価額は100万円(1,000円×千円/㎡)です。

坪の表記に慣れている方は、1坪は約3.3058㎡として換算する必要があります。

一方で数字の右隣りにAからGまでのアルファベットが記載されています。

このアルファベットが借地権割合を示し、調べたい土地が「借地」の場合に使用します。

他人が使用する権利のない「自用地」の場合には、借地権割合は使いません。

また、路線価の見方が分かると相続税の申告や固定資産税の計算などに活用できるようになります。

| 記号 | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権 割合 |

90% | 80% | 70% | 60% | 50% | 40% | 30% |

路線価の補正と計算方法

これで路線価の調べ方と見方が分かりました。

次に路線価の代表的な補正と計算方法を紹介します。

評価額を調べたい土地が1つの道路に面した正方形の整形地であれば、補正の必要はありません。

実際には、そのような条件の土地は少なく、奥行きが長い・間口が狭いなどの理由で補正が必要です。

また、角地などのケースでは評価額に加算される場合があります。

①整形地のケース

整形地で正面の1つの道路に面しているときは、次式により評価額を求めることができます。

【算出式】

路線価×奥行価格補正率×土地面積

奥行価格補正率表は、国税表のホームページからみることができ、奥行距離と地区区分(普通住宅地域などの別)により異なります。

②正面と側方の2つの道路に面しているケース

正面と側方の2つの道路に面している土地は、角地と呼ばれ利用価値が高いとされています。

そのため、側方路線による影響を加算可能です。

最初に正面路線を決めなければなりません。

正面路線になるのは、路線価に奥行価格補正率を乗じて得た価額の高い方の路線です。

価額の低い路線が側方路線です。

【算出式】

A:正面路線価×奥行価格補正率

B:側方路線価×奥行価格補正率×側方価格補正率

求める土地の価額=(A+B)×土地面積

この他にも正面と裏面に土地があるケース、借地権が設定されているケース、急斜面でのがけ地補正が必要なケースなどでは個別に計算する必要があります。

参考:国税庁/奥行価格補正率表など(側方路線影響加算率表などを含む)

路線価の見方に関するよくある質問

ここでは路線価の見方に関するよくある質問に回答します。

路線価を簡単に調べるにはどうしたらいいですか

路線価は国税庁のホームページから見ることができます。

「財産評価基準書 路線価図・評価倍率表」で路線価を知りたい年度や都道府県などの情報をクリックするだけで簡単に調べることができます。

また、相続税路線価だけでなく固定資産税路線価なども調べたい方は、資産評価システム研究センターのホームページの「全国地価マップ」を利用した方が良いでしょう。

路線価の見方が分かると何ができますか

路線価の見方が分かれば、土地の評価額を算出できます。

各種の補正や加算を行う必要はありますが、相続税の申告や固定資産税の計算などに活用できるようになります。

計算方法が困難な土地の場合には、申告誤りなどの防止のためにも専門家に相談した方が良いでしょう。

まとめ:路線価の見方が分かるとおおよその評価額算定が可能

路線価は国税庁のホームページから調べることができます。

路線価の見方や補正・加算率の計算が分かると、知りたい土地のおおよその評価額を算定できます。相続税の申告や固定資産税の計算にも活用できるようになるので、本記事を参考にしてください。

今回は、基本的な路線価の補正と計算方法を見てきましたが、自身で計算が難しいケースでは個別の複雑な計算手法が必要になる場合があります。

土地の評価額の計算で困った場合には、専門家である不動産業者に相談するのが賢明といえるでしょう。